− 遺産相続 −

相続、生前贈与を原因とする土地・家・マンションの名義変更など、不動産の登記手続を代理して行います。

また、相続した土地・家・マンションの売却のお手伝いもいたします。

ご家族以外の、知人やその他の第三者に贈与する場合もありますが、多くは相続対策の一つとして、自らの生前に推定相続人(相続人予定者)へ贈与し名義変更するために検討されるものです。

相続ではなく、生前贈与をすることで、ご自身の考えどおり確実に財産を引き継ぐことが可能となります。土地、家、マンションなど、不動産を生前贈与する際は、贈与による不動産の名義変更登記を行います。また、贈与契約の内容を証明できるように契約書も作成しておくべきです。

不動産の生前贈与をするときは、法律および不動産登記の専門家である司法書士にご相談ください。もちろん、相続時精算課税制度や夫婦間贈与の特例を利用した生前贈与による不動産名義変更登記もお手伝いいたします。

解説

生前贈与について

相続時精算課税制度では、贈与者(あげる人)は贈与をした年の1月1日において60歳以上の父母又は祖父母、受贈者(もらう人)は贈与を受けた年の1月1日において20歳以上の者のうち、贈与者(あげる人)の推定相続人である子又は孫への贈与であれば、2500万円までは贈与税がかからなくなります。但し、税務署への届出が必要となり、暦年課税制度を使用できなくなる等のデメリットもあります。

夫婦間贈与の特例とは、婚姻期間が20年以上の夫婦の間で、居住用不動産又は居住用不動産を取得するための金銭の贈与が行われた場合、基礎控除110万円のほかに最高2,000万円まで控除(配偶者控除)できるというものです。但し、贈与税の申告が必要となります。

上記の届出・申告につきましては、ご自身でなされることも可能ですが、必要であれば税理士も紹介させていただきます。

※表示は全て税別

| 生前贈与登記 | 50,000円〜 ※不動産の数によって増額されます。 |

|---|---|

| 贈与契約書作成 | 20,000円〜 |

| 実 費 | |

| 登録免許税 | 不動産の固定資産税評価額×2.0% |

| 登記事項証明書(登記簿謄本) | 1通480円 |

| 事前調査費 | 事案による |

| 郵便料金 | 都度 |

相続登記とは、不動産の所有者が亡くなった場合に、その不動産の登記名義を亡くなった方(被相続人)から相続人へ名義変更する手続です。

名義のままにしておくと・・・

解説

相続登記が必要な理由

亡くなった方(被相続人)名義のままにしておくと、その後も相続が発生し、相続が2回以上になると、誰が相続人となるのか調査に時間がかかり、相続登記の手続費用や手数料が高額になってしまいます。また、関係性が希薄な相続人が増えると、まとまる遺産分割協議もまとまらなくなってしまいます。

相続した不動産をすぐに売ることができなかったり、ローンを組むときにすぐに担保に入れられなくなってしまいます。

誰の所有か責任が曖昧なため、適正な管理ができなくなってしまい、空家問題へと発展していく恐れがあります。

不動産を相続した相続人の権利が守られません。相続人の間で、長男が不動産を相続すると決まったとしても、相続登記をしなければ第三者に対抗できません。例えば、相続登記をしないでいるうちに、相続人のうちの誰かが法定相続分で勝手に登記をしてしまい、自分の持分だけ売却してしまうということがあり得ますし、その法定相続分に差押の登記を入れられてしまう恐れもあります。

事

例

1

不動産の相続登記をしなかったばかりに、

代償分割になってしまった例

内 容

父名義の家に住むAさんには妹がいました。妹は、他県に嫁いでいたため、父が亡くなった際には、母とも同居していたAさんが家を遺産相続することに妹も同意してくれていましたが、相続登記まではしていませんでした。母が亡くなった際、そろそろ家の相続登記も必要だろうと、Aさんは妹に相続登記への協力を依頼しました。ところが、妹の返事は「法定相続分の代金をもらえないと、相続登記には協力できない。」というものでした。

妹から詳しく話を聞くと、「夫がリストラにあい、何とか再就職はできたが、収入が激減してしまったため、子供の学費のためにどうしてもお金が必要になった...」ということでした。Aさんは退職したばかりで、幸いにも退職金が残っていましたので、その一部を妹に代償金として支払うことにして、相続登記に協力してもらいました。しかしながら、亡くなるまで父母の面倒を見てきたAさんと他県にいた妹が、父母の遺産につき同様の相続分であることにAさんは納得ができず、兄弟仲はすっかり悪くなってしまいました。また、退職金の一部を支払ってしまったため、老後にも不安を残しました。

事前相談

まずは、お気軽にご相談ください

次の資料をご持参いただければ、円滑にご相談がすすみます。

●被相続人(亡くなられた方)の相続関係が判明するもの

ex. 出生から死亡までの戸籍謄本など(簡単なメモ書きでも可)

●不動産の内容が判明するもの

ex.不動産の権利証、登記事項証明書、地方公共団体からの固定資産納税納付通知書、固定資産税評価証明書など書類を拝見しながら詳しいお話をうかがったのち、正式な費用のお見積をご提示致します。よろしければ、正式な依頼の受任となります。

登記に必要な書類の収集

戸籍謄本、改製原戸籍謄本、除籍謄本等必要な書類を収集します。印鑑証明書など依頼人の方にご準備いただく書類もございます。司法書士に書類収集を依頼する場合は、手数料が必要となります。書類収集後、相続人を確定します。

相続人間で、遺産の分割について相談して決定する

相続人が複数いる場合は、遺産分割協議をしていただきます。司法書士が遺産分割協議書(相続人のうち、誰が、どの遺産を取得するか記載した書面)を作成し、相続人全員で署名・捺印していただきます。

法務局に申請

必要書類を受領後、申請書類一式を作成のうえ、不動産を管轄する法務局へ相続登記を申請します。

登記完了

相続登記(名義変更)完了後、返還可能書類一式をお渡し(郵送もしくは手渡し)。登記した内容のご説明をさせていただきます。登録免許税が多額である等特別な場合を除き、報酬はこの時点で受領します。

| 基本報酬 | 1申請55,000円〜 ※不動産の数及び相続人の人数によって増額されます。 |

|---|---|

| 戸籍謄本等収集 | 1通2,000円 |

| 遺産分割協議書作成 | 10,000円〜 |

| 相続関係説明図作成 | 10,000円〜 |

| その他文案を要する書面作成 | 5,000円〜 |

| 実 費 | |

| 登録免許税 | 不動産の固定資産税評価額×0.4% |

| 戸籍謄本等 | 市町村により異なる

岡山市・倉敷市の場合 戸籍謄本:1通450円 除籍・改製原戸籍謄本:1通750円 住民票:1通300円 固定資産評価証明:1通300円 |

| 登記事項証明書(登記簿謄本) | 1通480円 |

| 事前調査費 | 事案による |

| 郵便料金 | 都度 |

登録免許税について

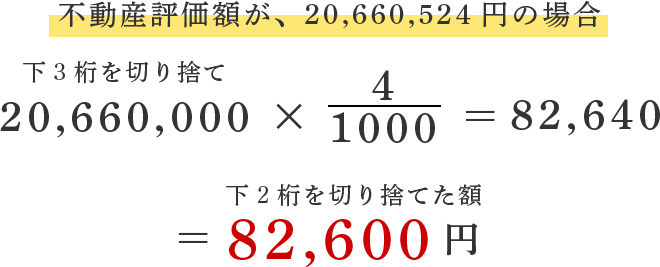

登録免許税は、前述の固定資産評価証明書に記載されている不動産の評価額の下3桁を切り捨て、その額に1,000分の4を乗じて、算出された金額の下2桁を切り捨てた額となります。

ただしこれは一般的な例ですので、不動産の数、不動産の種類・固定資産税の課税状況によってはもうすこし複雑な計算を要する場合がありますので、注意が必要です。

※生前贈与登記の場合は、1000分の20となります。

相続した土地・家・マンションの売却のお手伝い、不動産業者の紹介等いたします。

土地や一戸建て・マンションなど個人が所有する不動産は、マイホームや投資を目的に購入するばかりではありません。時に家族に万が一のことがあった場合など、親から子へと相続によって所有することもあります。相続の発生によって親が所有していた不動産を譲り受ける場合、税金がかかります。さらに自分たちが居住している不動産でなければ、日々の管理も難しいでしょう。

解説

管理が難しいからといって、放置しておくことは得策ではありません。なぜならその間も固定資産税※を払い続けなければなりませんし、一戸建てなら傷んでしまうためです。マンションであったとしても、その価値は下がってしまいます。そこで考えられる対応策が、相続した不動産を売却するということ。しかし相続不動産の売却は、名義変更が必要であったり、相続人が複数いる場合のトラブルなど、一筋縄ではいかないこともあります。

※固定資産税の税額は、「固定資産税評価額(課税評価額)×1.4%(標準税率)」で算出できます。固定資産税評価額とは主に土地と家屋に対する評価額で、各市町村長が固定資産評価基準を決定し、この価格をもとに算定しています。

不動産を相続した場合、もともとの所有者(被相続人)の名義だったものを、相続人の名義に変更する必要があります。これが相続登記です。実はこの相続登記は、いつまでに手続きしなければいけないという期限の決まりがありません。そのため、被相続人の死後、つい土地や住まいの名義を被相続人のままにしてしまうこともあります。しかし相続登記によって名義を変更していなければ、様々なデメリットが生まれます。売却することができないということも、その一つ。例えば親が土地を所有していた場合、その親の死後であっても、相続登記をしなければ自分の判断で土地を売却することも、担保にしてお金を借りることもできません。

相続登記をしないことで生じるデメリットは他にもあります。不動産を相続することになったなら、なるべく早い時期に相続登記を行うようにしましょう。

相続した不動産であっても譲渡益の申告が必要

譲渡所得の申告には譲渡した不動産の取得費及び減価償却の数字が必要になります。また減価償却費を算出するためには取得時期が分からなければなりません。では、相続不動産の取得時期や取得費はどうなるのかというと、被相続人から引き継ぐことになります。

相続税を支払った場合、譲渡税を軽減できる。

親から子どもへなど、被相続人から財産を相続した場合、その額に応じて相続税の支払いを課せられることがあります※。相続税の申告は、被相続人が死亡したことを知った翌日から10か月以内に行うことが原則です。例えば、1月6日に死亡した場合には、その年の11月6日が申告期限となります。またこの期限内に相続税を納税する必要もあります。そのためたとえ売却の意志があったとしても、相続税の納税を迫られます。

さらに相続不動産を売却して譲渡益が発生した場合には、譲渡税も申告によって収めなければなりません。相続税を支払い、なおかつ譲渡税も支払わなければならないなんて、税金の二重取りをされているような気分になるかもしれません。

そこで相続税申告期限の翌日から3年以内に相続不動産を売却した場合に限り、相続税の一定額を取得費に加算できる「相続税の取得費加算の特例」が認められています。取得費に相続税の一部を加算することによって、譲渡益を抑えることができるため税金の軽減につながります。

上記でも説明した通り、相続不動産の売却には、遺産分割協議や相続登記などと段取りが多くなります。相続人が集まれる機会も限られるため、なるべく早いうちに各種手続きを行うと良いでしょう。特に相続人が複数いる場合には、一度タイミングを逃してしまうと、後になってからでは「なぜ今さら」と他の相続人との交渉も難しくなってしまうこともあります。

ただし、不動産以外に借金などマイナスの相続財産がある場合には注意が必要です。相続不動産を売却してしまえば、相続を単純承認したこととなり、借金まで相続することになったとしても、あとから相続放棄できなくなってしまいます。

相続の問題は実に複雑です。大きなトラブルを防ぐためにも、いざというときは司法書士など専門家に相談すると良いでしょう。

わかりやすさを目指しています。

お問い合わせ

悩み事、ひとりで抱えていませんか?

秘密厳守です。お気軽にご相談ください。